ビットコイン相場と金融マーケット

相次ぐ悪材料で急落していた仮想通貨市場は、25日にかけて大幅反発した。

悪材料が相次ぎ際どい局面が続いたが、ビットコインは3万ドルを割り込まず、31,000ドルで二番底のダブルボトム(①)を形成すると力強く反発した。

相場の過熱感を示すRSI(相対力指数)はすでに今年最低値まで下落(②)しているほか、ビットコイン恐怖指数(Fear&Greed Index)は、昨年3月のコロナ・ショックに匹敵する水準まで下落するなど、異常事態の様相を呈している。

センチメントが毀損する中、BTC価格が3万ドルを割り込み年初来安値を更新すれば再び崩壊するおそれもある。今後は40,500ドル付近にある200日移動平均線、42,000〜43,000ドルのレジスタンスライン(③)が重石になると見られるが、上抜けることが出来れば大口の買い戻しを誘発する可能性がありそうだ。

23日時点で、資産の避難先と思しき仮想通貨取引所におけるテザー(USDT)などのステーブルコイン総量は過去最大規模に達しており、多くの投資家が安値でポジションを買い戻すか、あるいは米ドルなど法定通貨にして出金(仮想通貨市場から撤退)するか、様子を伺っているものと思われる。

Amount of stablecoins on exchanges is at the yearly ATH.

Lots of bullets ready to be deployed. pic.twitter.com/2sSgbW8O2s

— Lex Moskovski (@mskvsk) May 22, 2021

18日には、中国銀行業協会などが金融機関に対して仮想通貨関連業務を禁ずる通知を発令したほか、中国国務院の財務委員会が、ビットコインマイニング(採掘)及び取引活動の取り締まりを打ち出したことが伝わると、暴落後に反発基調にあったビットコインは再び大きく売り込まれた。

Links株式会社のSonny Wang取締役によれば、中国共産党の金融当局トップ自ら「取り締まり」ではなく「打撃を与える」というニュアンスを用いたことで、これまで繰り返してきた規制勧告とは重みが異なるという。

市場からは、大手マイナー含む中国事業者が撤退や保有ビットコインを処分せざるを得ない状況に追い込まれるリスクがある一方で、ハッシュレートの分散化・国際化が進めば、安価な電気代からビットコインマイニング(採掘)の集積地として発展してきた中国におけるチャイナリスク軽減にもつながるとして、歓迎する向きもある。

強気相場継続か、バブル崩壊か

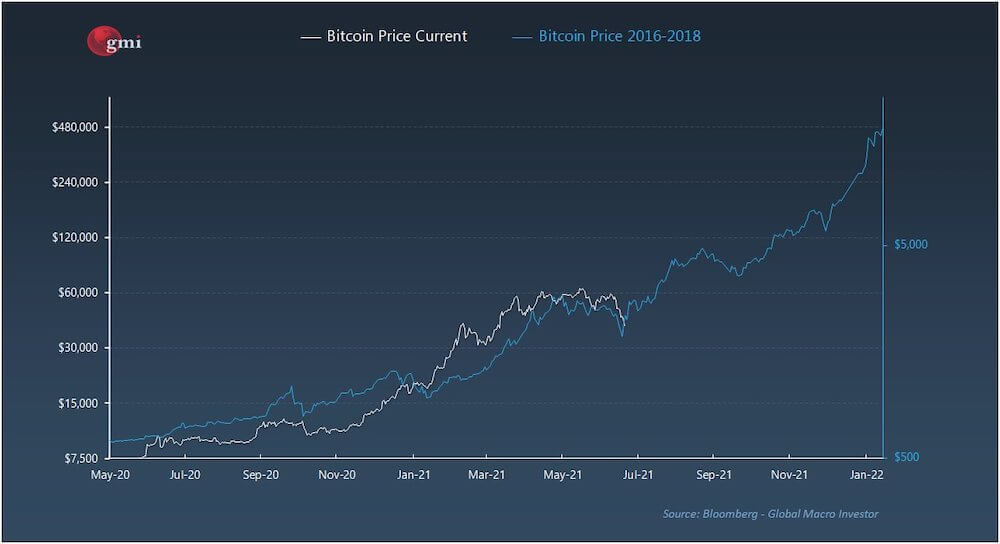

マクロ経済学の第一人者で、Real Visionの共同創設者のラウル・パル(@RaoulGMI)氏は、現在のフェーズが2013年や2017年6月の調整局面にあたる可能性があるとして、過去の強気相場チャートをプロットして比較した画像を紹介した。

一方市場参加者からは、テーパリング懸念で反落する株式市場同様に「金融緩和バブルの終焉」を指摘する声も少なくない。

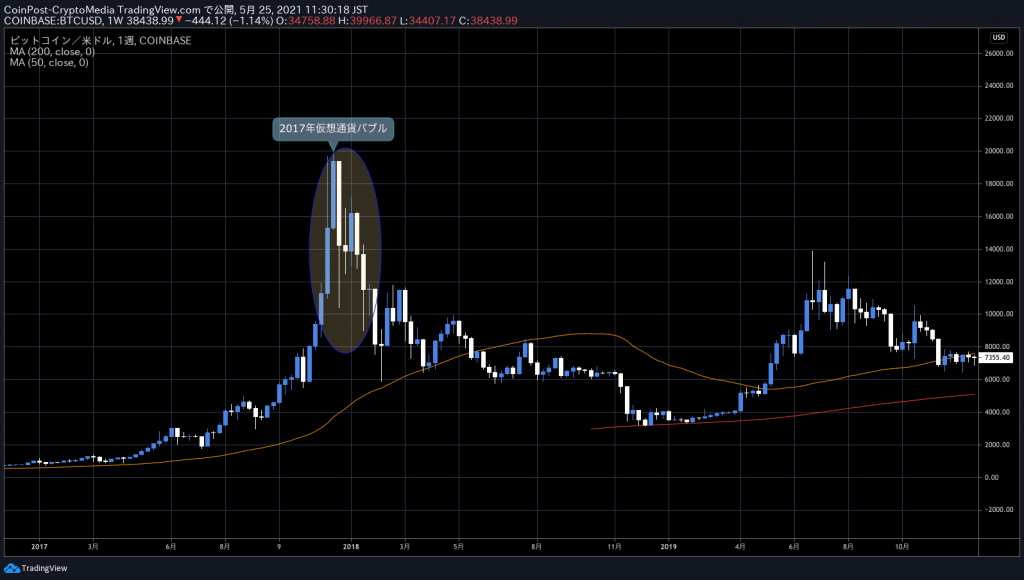

悲観論者の根拠にあるのが「21年5月現在の値動きは、18年1月のチャートを彷彿とさせる」という主張だ。3年前のトレンド転換時は典型的なデッド・キャット・バウンスとされるもので、急落後の大幅反発を挟みながら続落し、最終的に6,000〜7,000ドルの下値支持線をも底割れるなど長い低迷期が訪れた。

しかしながら、当時は中国による仮想通貨規制問題のほか、テザーの裏付け資産問題、ICO(イニシャル・コイン・オファリング)による資金調達規制、国内大手取引所コインチェックハッキング(仮想通貨の大規模不正流出)事件など世界各国で悪材料が頻出しており、3年前の未成熟な市場と現在の市場環境では、情勢や規模そのものが大きく異なるとの指摘も根強い。ICOバブルの波を受け、個人投資家及びデリバティブ主体で急騰した2017年と、DeFi(分散型金融)市場が発展し、米上場企業や機関投資家の参入が相次いだ2021年の単純比較は出来ないだろう。

株式市場同様、テーパリングの影響による緩和マネー逆流は十分あり得るが、将来的なインフレ局面では、むしろ米ドルなど法定通貨のヘッジ需要として、ゴールドやビットコインの代替資産性がますます着目される可能性も考えられる。20年5月の「半減期」を経て供給量は大きく絞られており、その傾向は今後も続くことになるからだ。金融緩和における大量増刷で米ドルが希釈化する中、ビットコインの希少価値は格段に増している。

24日には、最大手ヘッジファンド「ブリッジウォーター・アソシエーツ」の創業者で、過去に懐疑的な見方を示してたレイ・ダリオ氏によるビットコイン保有が判明。同氏は「米ドルの価値が下がりインフレが訪れる環境では、”価値の保存手段”としてビットコイン需要が高まる」との見解を示した。

著名オンチェーンアナリストのWilly Woo(@woonomic)氏は、Glassnodeのデータから「エンティティ・ネット・グロース」指標を参照し、ノーポジションだった勢力が押し目買いをしていると指摘した。同指標は、法人、個人、取引所などの市場参加者の増減を示したもので、エンティティの増加はBTCネットワークの成長を意味する。

個別銘柄の動向

下落局面では、直近数ヶ月で高騰していたDeFi、NFTセクターからの資金抜けが顕著だったが、25日にかけて買い戻しが相次いだ。

NFT関連では、次世代スケーリングソリューションとして着目されるPolygonのMatic Network(MATIC)が前日比+50%と大幅反騰したほか、分散型ファイナンス(DeFi)プラットフォームMakerDAOのネイティブガバナンストークンであるMKRが前日比+33.5%、主力DeFi系レンディングプラットフォームであるAave(AAVE)が前日比+25.8%となった。

26.05.2021 #FullStackScaling pic.twitter.com/TEZlnmr6HL

— Polygon (previously Matic) (@0xPolygon) May 24, 2021

これに伴い、DeFiトークンの騰落率に連動する「DeFi Pulse Index(DPI)」が前日比+32%と大幅反騰。 DeFiやNFT市場の復調を受け、時価総額2位のイーサリアム(ETH)も前日比+22.4%の2,600ドル(30万円)まで買われる場面があった。

画像はShutterstockのライセンス許諾により使用