現代のゴールドラッシュとしてのビットコイン

寄稿者より:この記事は私見であり、情報提供のみを目的としています。投資や金銭的な助言ではありません。金銭的な助言を求めている人は、プロにアドバイスを求めてください。

この記事は、私がなぜビットコインを信じているのか、その理由や家族や友人が持つ質問に答えるために書いたものです。私は専門家ではないため、必要なリサーチはご自身で実施してください。

現代のゴールドラッシュ

私はオーストラリアのビクトリア州 メリーボローという町で育ちました。セントラル・ゴールドフィールズ・シャイアの中にあります 1869年に世界最大の金塊「ウェルカム・ストレンジャー」が発見された場所から車で30分ほどの場所です。

この時代の話を聞いたことがありますが、ゴールドラッシュの時代に育ったらどんな感じなのだろうといつも思っていました。ビットコインについて学んでいることで、今も違う意味でゴールドラッシュの渦中だと思います。

私が初めてビットコインを購入したのは、2018年1月の初めのことでした。市場の絶対的な頂点にあるデジタルな価値保存手段というバリューを持つ仮想通貨を少しだけ購入しました。

ビットコインが2,100万枚しかなく、価格が急上昇していることだけは知っていました。残念ながら、私はその時、より深く探求し、なぜビットコインが重要なのかを本当に理解するための時間は作りませんでした。

2020年の半ば、COVIDの影響で多くの人が働けなくなっているのに、なぜ株式市場が上昇し続けているのかが分からなくなったので、投資としてゴールドに注目し始めました。その結果、ビットコインに目を向けるようになりました。幸いなことに、前回とは異なり、ビットコインについて深く学ぶ機会と好奇心を持っていました。

私がこれまでに学んだことを以下に詳しく書いていきます。私は、これがあなたの家族や友人にビットコインを説明するのに役立つ情報源になることを願っています。

ビットコインをよりよく理解するためには、ゴールドを理解することが重要です。ゴールドが非常に価値があるのは、幅広い用途があることとは別に、何千年にもわたって価値を蓄えてきたことが証明されているからです。

価値の貯蔵庫とは、あなたがお金を入れることができ、将来的にも同じだけの購買力を持つことができるものです。株式市場の価値をゴールド(とビットコイン)で測定した場合、マーク・ユスコ氏が以下に説明するように、ドルベースでははるかに上昇しているにもかかわらず、過去3年間で下落しています。

.@MarkYusko: “..stocks appear to be up, but when you denominate them in a depreciating asset, the dollar, that’s why the nominal price looks like it’s up…denominate them in #bitcoin, they’re down a lot. So what’s happening is we’re seeing our currency devalued before our eyes.” pic.twitter.com/2MNScRCUbQ

— Neil Jacobs (@NeilJacobs) February 11, 2021

ビットコインは、世界中で利用できる、新しい価値の保存手段として台頭しつつあります。ゴールドと比較すると、いくつかの利点があります。

- 真偽の検証が容易:ブロックチェーン上ですべてが公開されています。ゴールドの場合は、それが本物かどうかを確認するために溶かす必要がありますが、偽のビットコインを送ることはできません。

- ビットコインの供給量が決まっている(ビットコインの総数は2100万):ゴールドの供給量は毎年平均で約2%増加しています。ゴールドの需要が増えれば、採掘業者は需要を満たそうとしてより多くの投資をすることができます。

- 送信が簡単:ビットコインはスマホやパソコンを使って、人から人へ簡単に送ることができます。アメリカからAUSに金塊を送るのはもっと複雑です。

市場規模の比較対象として、世界中にあるゴールドの全ては、1000年分の世界の予備資産(価値の貯蔵庫)として、約11.5兆ドル(ゴールドの40%は金融用)の価値があると推定されています。ビットコインは1兆ドルを超えようとしており、12年前から存在しています。

世界のほとんどの国がゴールドを準備資産として保有していますが、まだ保有していなければ、いずれビットコインもHODL(ビットコインのスラングで「ホールド」の意味)すると思います。

インフレ=物価上昇

なぜビットコインのような価値の保存手段が必要なのかをより理解するためには、インフレを理解する必要があります。連邦準備制度理事会がアメリカで掲げている目標は、毎年2%のインフレ率にすることです。

つまり、年を追うごとに、同じ商品やサービスを購入するために、より多くのドルを使わなければならないということです。あなたのお気に入りのチョコレートバーの価格が、あなたが子供の頃よりも今の方が高くなっているのは、インフレが原因です。

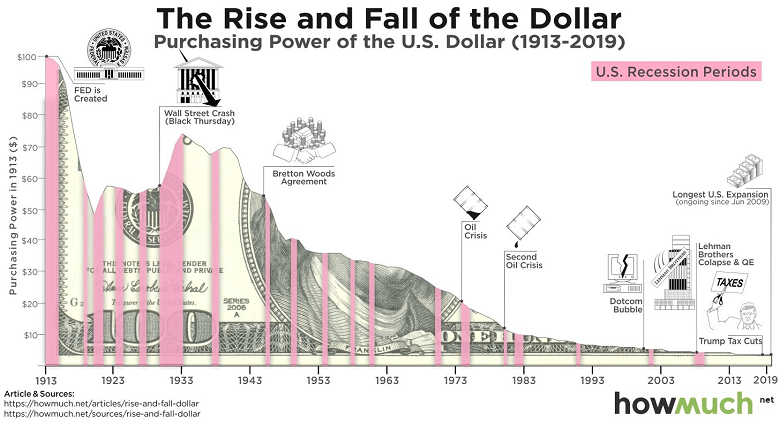

1913年の100ドルは、今日では約3.87ドルほどの価値しかありません(出典:How Much)。

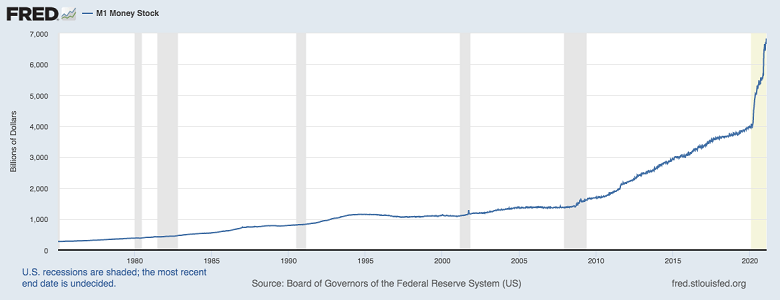

ビットコインの台頭は、世界中のすべての国から法定通貨の前例のない印刷/鋳造が行われていることが背景にあります。いくつかの推定では、アメリカのM1マネーサプライ(現金通貨と預金通貨の合計)全体の22%が過去12ヶ月間に発行されたと言われています。

残念なことに、多くの人々がこのような事態を予測し、すでに下記に記されている物価の上昇(インフレ)を引き起こしているようです。市場システムに流通するお金の増加に対し、売買されるアセットの絶対数は変わらない為、結果として物価が上がってしまうのです。

% Increase over last year…

Ethereum: +683%

Bitcoin: +363%

Lumber: +115%

Soybeans: +59%

Silver: +55%

Copper: +46%

Corn: +45%

Cotton: +30%

Coffee: +25%

S&P 500: +20%

Gold: +17%

Crude Oil: +16%

Wheat: +16%

US Home Prices: +10%

—

US Consumer Price Index (reported today): +1.4%— Charlie Bilello (@charliebilello) February 10, 2021

金利も過去最低水準にあり、個人、企業、政府はより低い返済コストでより多くの借金が可能です(債務を負うことができます)。これは、カンティヨン効果と呼ばれるものが原因で、富裕層が先にこの新しい安いお金にアクセスできるようになり、富の格差を拡大させているのです。

下に掲載した、Sahil Bloom氏のツイートはこのことに触れています。

Cantillon Effect 101

With the recent money printing activity and an expanding wealth inequality problem, talk of the “Cantillon Effect” has taken center stage.

But what is the Cantillon Effect and how does it work?

Here’s Cantillon Effect 101!

👇👇👇 pic.twitter.com/uTkp2i5Cc3

— Sahil Bloom (@SahilBloom) September 24, 2020

CPI(消費者物価指数)よりもチャップウッド指数(@crypto_martian)の方がインフレ率を測りやすいという意見もあります。以下、チャップウッド指数がどのようにインフレを測っているかを紹介します。

私たちは2年以上にわたり、全国の友人や同僚から4,000以上の商品に関するデータを収集し、彼らが日常生活で何にお金を使っているかを調べました。そして、これらの商品を、最も頻繁に使用され、関連性の高い上位500商品に絞り込みました。

これらの項目がチャップウッド・インデックスの基礎となりました。

四半期ごとに特定の項目について四半期の正確な価格と騰落率を計算し、その価格に基づいて半年ごとに算出できる加重指数を開発しました。これらの項目には、ほとんどのアメリカ人が生活の中で消費するものをほぼすべて網羅しています。

チャップウッド・インデックスは、アメリカの各都市のインフレ率とは異なります。過去5年間のほとんどの都市のインフレ率を7~12%の範囲内としています。

マイケル・セイラー(自社で71,000以上のBTCを購入したことのあるMicroStrategyのCEO)が、プレストン・ピシュとのポッドキャストの中で、購入するものによって個人のインフレ率がどのように異なるかについて語っています。例えば、両親と同居している大学生(授業料、ネットフリックス、テイクアウトフード)のインフレ率は、家を買おうとしている5人家族(家、健康管理、ベビー用品)とは異なるでしょう。

例えば、私の母国のオーストラリアの不動産価格は、過去40年間でメルボルンでは一年あたりの複利で7.7%、シドニーでは6.95%の成長率で成長しています(出典: Ben Kingsley, Property Couch Podcast)。

仮に家を購入する場合なら、価格が年に6-7%上昇していると仮定すれば、個人的なインフレ率にあなたが将来的にお金を使いたい他の何かにもこのインフレ率は適用されます。つまり、あなたの賃金が毎年同じ6-7%のレートで成長していない場合、預金として購買力を維持するのは非常に難しい、ということになります。

家の価値が上がっているのは家ではなく、その家が建っている土地なのです。土地はビットコインのように希少価値の高い資産であり、人がこれ以上作ることはできません。

お金の供給が増えれば、それは希少資産に流れていきます。

インフレが大きくなればなるほど(またはシステム内に流通する法定通貨が過多になるほど)、購買力が低下します。ビットコインは、インフレへのヘッジとして機能し、一生懸命稼いだお金の価値を蓄えておく方法です。

ビットコインには2100万BTCという供給量上弦がありますが、ドルの生成量には制限がありません。それが投資や個人金融を難しくしているのです。

あなたが資金管理に保守的で、安全かつリスクを取らない手法を望んでいるなら、ドルで貯金するしかありません。しかしそれは、購買力の低下が運命づけられているようなものです。

購買力の低下については、以下の数値を参考として提示します。

- あなたがCPI(消費者物価指数)を選んだ場合は年2%

- 過去5年間のチャップウッド指数による場合は年に7~12%

- セイラーによる推測では15%以上

下のセイラーのインタビューでは ホストのジュリア・チャタリーが 彼に尋ねています 「あなたは基本的に、ボラティリティの高い資産(ビットコイン)と 安定した減価償却資産(現金)を 持つことを好むと言っているのですね」

“When companies like Amazon plugged into the internet, people didn’t say are you an internet or retail company?”@michael_saylor CEO @MicroStrategy discusses buying $BTC in his dual biz strategy & why all firms need to be smart about their $$$ holdings in 2021.

PART 1 pic.twitter.com/kdCC8sPEzy

— Julia Chatterley (@jchatterleyCNN) February 9, 2021

インフレに貢献したと言われているのは、1971年にアメリカが金本位制から脱却した時です。

それが何を意味するかというと 以前は1オンスの金を35ドルで換金することができましたが、今は金や他の資産に裏付けされていない法定通貨がその裏付けになっています。

それ以来、何が起こったのか: https://wtfhappenedin1971.com/ 。左のリンク先では、示唆をくれるグラフが掲載されています。

ビットコインは、ある意味では、あなたが現在行っている労働を保存することができますので、長期的に考えれば非常に役立ちます。あなたの労働が現金によって溶かされてしまうのではなく、将来的はそれを利活用することができるのです。

なぜビットコイン価格は乱高下するのか?

ビットコイン価格が狂ったように変化する背景には、以下の3つがあることを知っておくべきです。

- 4年間の半減サイクル

- ビットコインのHODL(長期保有、売らないようにする)の理由

- ビットコインの普及率

4年間の半減期(目安)

ビットコインは2,100万BTCのみが生成されます。

現在流通しているビットコインは1860万ビットコイン、つまり供給量の約88.5%です。

1日当たりの新規BTC供給量

2012年~2016年=3600BTC

2016年~2020年=1800BTC

2020年~2024年=900BTC

2024年~2028年=450BTC

2028年~2032年=225BTC

2032年 2036年=1日112.5BTC 程度

2140年までに2100万ビットコインが市場に供給されます。

THREAD: #Bitcoin halvings cause a supply shock. The slow accumulation of this supply shortage drives a bull market in the ensuing ~18 months.

2012 and 2016 halving -> 2013 and 2017 mania. 2020 halving on track for same.

This thread attempts to visualize those mechanics. pic.twitter.com/TOlxpI93KF

— Croesus 🔴 (@Croesus_BTC) October 23, 2020

2012年の半減期では12ドルでしたが、2013年12月に1023ドルまで急騰、2015年1月に170ドルに反落しました。

2016年の半減期時点では663ドル、2017年12月に19,700ドルまで急騰、2018年12月には3,257ドルまで反落しました。

(2020年3月12日には4,860ドルの下落がありました。)

2020年5月11日の半値での価格は8,600ドル、執筆時点での価格は47,000ドル前後となっています。(h/t -StormGain)

相場はタイミングを読むことが不可能なので、私がおすすめする戦略のひとつは、ドルコスト平均法です。日足、週足、月足で自動売買タイミングを設定することです。

高値で売って下値で買う戦略をとると、納税義務が生じます。2017年の暴騰で29%以上の下落が6回ありました (h/t @real_vijay)

ここに紹介するのはPlanB氏が提示したチャートです。半減後の価格変動を追跡し、ビットコインが半減後の2012年/2016年に見せた成長と異なる価格設定モデルに従った場合に何が起こるかが示されています。

#bitcoin on track for $100K between April and September pic.twitter.com/Q6BOb2FrGZ

— PlanB (@100trillionUSD) February 10, 2021

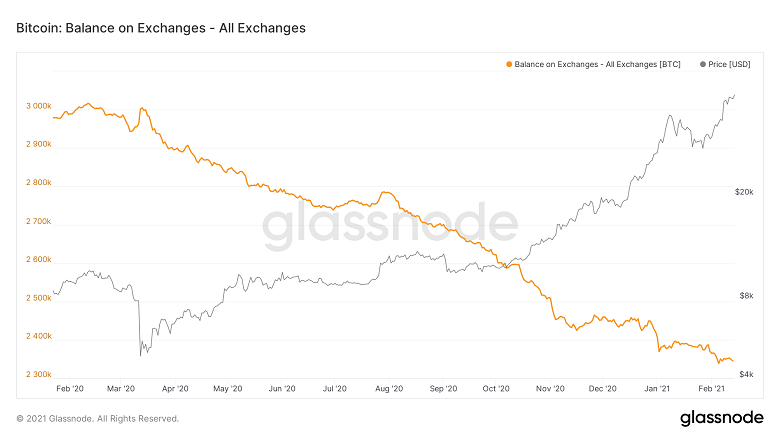

2020年2月の取引所(流動性があるとされ、ボタンを押すだけで売れる)での供給量は300万BTC程度でした。1年後、取引所での供給量は約235万BTC。

つまり、約65万ビットコインが取引所から移動し、コールドストレージやその他の場所に保管されていることになります(これは、ゴールドを購入して金庫に入れている状況と同じです)。

この供給の減少と企業(MicroStrategy、Teslaの状況はここで確認できます)、機関投資家、大学の寄付金、そして今マイアミのような都市からの需要の増加は、価格の高騰を引き起こしました。私は次の国はオーストラリアだと願っています。

WOW! Miami Mayor @FrancisSuarez just got Miami into Bitcoin.

– Employees paid in BTC

– Residents pay fees in BTC

– Taxes in BTC

– City Treasury in BTCAbsolutely unreal. The first Bitcoin municipal in the United States 🔥 pic.twitter.com/zv7rM7C39B

— Pomp 🌪 (@APompliano) February 12, 2021

なぜビットコインはHODL(Bitcoin Slang For Hold)をするのか?

Twitterでビットコインへの熱い思いを見ましたが、なぜHODL(ホールド)という言葉が重要なのか、十分に理解していませんでした。

- ビットコインは価格が上がると思っている

- ビットコインに利子をつけたり、お金を借りたりすることができます。

私の考えを変えたのは、BlockFiという仮想通貨プラットフォーム(紹介してくれたPompさんに感謝!)に投資したことです。

ビットコイン(最初は2.5ビットコイン、その後は3%)に対して、毎年6%の利子を得ることができます。この手法は、ビットコインを単に売却する以外の選択肢があることを示唆しています。

人々が家を担保に借り入れをするのと同様に、BlockFiのようなプラットフォームは、人々がビットコインを担保にお金を借りることができるようにしました。これにより、人々がビットコインをHODLできるようにします。

私が学んだことは、裕福な人たちは、本当に売却する必要がない限り、資産(株式、不動産など)を売却しないということです。

先月BlockFiは顧客に400BTCもの利息を支払いました。これは、一ヶ月にBlockFiへ入れられる新規供給量の約1/67です。

次回の半減期後の2024年に同じ400BTCを毎月支払うとすると、その月の新規供給量の1/33.5になります。

Another record breaking month of interest payments @BlockFi 🚀

Our clients earned over 28M in interest for January including >400 #btc, >4500 #ETH and >5M in stable coins

Also we increased Litecoin rates for Feb. Thank you!

— Zac Prince (@BlockFiZac) February 1, 2021

Bitcoinについてネガティブな情報を目にした時は、なぜその人や記事がBitcoinについてFUD(恐怖、不確実性、疑心暗鬼)を広めているのかを自問自答する必要があります。考えられる理由は以下の通りです。

- 彼らが理解していない

- ビットコインが普及することで、彼らの仕事が影響を受けるか、彼らの業界を混乱させる可能性がある

- ビットコインを安く買おうとしている

グッゲンハイムCIO、スコット・ミナードのコメントのタイムラインでも言及されています。

Nov 27: $17K BTC

Guggenheim file to put $500m in GBTCDec 16: $19K BTC

Guggenheim’s Scott Minerd: BTC could reach $400KJan 11: $38K BTC

Miners says BTC will plummet $20KJan 31: $34K BTC

Guggenheim finally able to buy BTCFeb 2: $36k BTC

Minerd: ‘BTC could reach $600k LT’— Bloqport (@Bloqport) February 3, 2021

もうすでに遅いでしょうか?いえ まだ大丈夫です。

ビットコインのユーザー数は、1997年にインターネットに接続していた人数と同じ(1億3500万人)ですが、ビットコインの普及率はより速く高まっています。

90年代後半/2000年代初頭に、インターネットを利用したいときにダイヤルアップのトーンが鳴ったのを覚えていますか?今、どんなことが可能になっていますか?

2005年にインターネットのユーザー数が10億人に達しましたが、8年かかりました。

ウィリーは、ビットコインのユーザー数が2025年に10億人に到達すると予測しています。彼の投稿は注目に値するので、@Woonomicをフォローしてみてください。

In terms of adoption, Bitcoin has roughly the same users as the Internet had in 1997.

But Bitcoin’s growing faster. Next 4 years on current path will bring Bitcoin users to 1b people, that’s the equivalent of 2005 for the Internet. pic.twitter.com/Np9yTR3WkL

— Willy Woo (@woonomic) February 1, 2021

スマートフォンが今、カレンダー、目覚まし時計、新聞、音楽鑑賞などに使われているように、ビットコインはいずれ、価値を蓄えるために使われている他の資産(不動産、株式、債券、芸術など)の地位を少しずつ奪っていくことでしょう。

Bitcoin is the sponge with unlimited absorption.

Soaking up the world’s capital, protecting purchasing power. pic.twitter.com/zNNfbifKwl

— Anil (@anilsaidso) October 26, 2020

デバイスとインターネットがあれば、誰でも手にすることができるグローバルな価値の蓄積手段で、テスラのように5ドル(もしくはそれ以下かもしれませんが)分でも、15億ドル分でを買うことができます。これほどまでに世界中の多くの人がアクセスできるグローバルな資産があったでしょうか。

買う場所についての選択肢は2017年よりもずっと増えていて、買いやすくなっています。どこがベストなのかは自分で研究してくださいが、プラットフォームから他の人/アドレスにビットコインを送ることができることを確認してください。

If you hold zero bitcoin, buy $10 worth.

“The best time to plant a tree was 20 years ago. The second best time is now.”

— Pierre Rochard (@pierre_rochard) February 10, 2021

ビットコインはリスクが高すぎる、ギャンブルだ、(リスクのないものはない)と言う人の話を聞くたびに、ビットコインの現在の時価総額がFacebookの現在の時価総額を上回っていることを知っているかどうかを聞いています。

#Bitcoin is ~16B dollars away from flipping $TSLA (Tesla) in terms of market cap. Already bodied Facebook today. pic.twitter.com/9PUu6MVDVd

— Jason A. Williams🚀 (@GoingParabolic) February 8, 2021

ビットコインを所有したいが、予備の現金を持っていない場合

Foldアプリをチェックしてみてください(私は投資家ではありません) – ホイールを回して無料のビットコイン(またはサット)を獲得したり、少し余分なステップ(Amazonなど)を踏んでとにかく購入した商品の報酬としてビットコインを返してもらうことができます。

1 BTC(ビットコイン)=100,000,000,000サッツ(サトシ)

Someone landed on the 1 BTC spinwheel slot last night & became a wholecoiner. Just 👏 like 👏 that. pic.twitter.com/npQLZysWyS

— Fold 🥏 (@fold_app) February 6, 2021

最近、ビットコインがなぜ重要なのかを初心者に説明するため、周りの人に送った4つのリソースを紹介します。

- Pomp’s letter – The Investment Case For Bitcoin

- Preston push – Michael Saylor Podcast – lot of topics covered but really dives into inflation

- @Croesus_BTC article – Am I too late for Bitcoin

- Pomp Podcast – Episode #236 with Raoul Pal

ビットコインの原典と言われるホワイトペーパーを読むのをお忘れなく。

まとめ

この記事は投資アドバイスではありません。ビットコインは、読者の皆さんがそれぞれリサーチするべきです。

- 自身の手でリサーチしましょう:あなたのお金は、あなたの責任で守りましょう。

- アカウントのセキュリティを高める:他のアカウントとは異なる強力なパスワードを使用し、2要素認証(2FA)を設定しましょう。

- 自身のビットコインを安全に保つ方法を学び、それが今価値があるものではなく、将来的にもっと価値があがるかもしれないもの、と想定して扱いましょう。

- ビットコインを購入できる場所はたくさんあります。自在にビットコインをコントロールし、プラットフォーム外にも送れるようになりしましょう。

- あなたが所有権を持っています。取引所ではなく、あなたがビットコインをコントロールするのです。

最後までお読みいただきありがとうございました。

詳細

現役選手として活動する一方で、投資なども積極的に行うデラベドバ選手。スポーツやフィットネス、スタートアップやVCなど多岐に渡る分野からゲストを招く「Delly Podcast」も配信。

画像はShutterstockのライセンス許諾により使用